来源:Messari

作者:Messari Hub 分析师

编译:Amy Liu

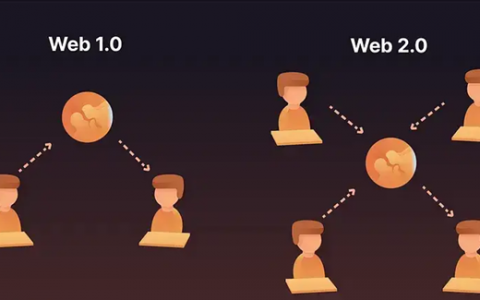

去中心化衍生品交易平台dYdX 第2层协议上线后六个月就在日交易量上超过了 Coinbase,仅通过提供四种资产的永续合约就实现了这一壮举。如今,dYdX是加密货币中流动性最强的交易所之一,并扩展到目前可用的 28 个市场之外,在永续合约上加倍投入。

一家只有少数市场的非托管、去中心化的交易所是如何击败拥有大量市场的更成熟、完全中心化的交易所的呢?

对于以太坊扩展解决方案,您必须从三个所需属性中选择两个:去中心化、可组合性或性能(以每秒事务处理量、延迟、gas 费为标准)。可组合性要求您与 EVM 兼容,以便其他基于 EVM 的 Dapp 可以与您互操作。性能要求您要么减少验证器的数量(因此需要去中心化),要么采用“ZK”技术,这些技术目前与 EVM 不兼容。去中心化要求您选择Rollup解决方案。因此,每一种选择都需要权衡一种属性来实现另一种属性。

大规模的扩展工作始于 Binance Smart Chain (BSC),紧随其后的是 Polygon、xDAI 等。这些平台以高速和低 gas 费运行与以太坊兼容的侧链。从本质上讲,这些链使用委托权益证明机制来减少保护网络的验证器数量,从而能够更快地达成共识。在 BSC 中,有 21 个列入白名单的验证器在他们所谓的“权益证明”机制下。 Polygon 在标准 DPOS 模型中使用了 100 个验证器。

dYdX 选择了性能和去中心化,而不是可组合性。dYdX 由 Starkware 的 StarkEx 平台提供支持。所有代码都是根据 dYdX 的需要定制的,并在可能的范围内进行了优化。然而,作为一个真正的Rollup,这意味着你仍然可以完全去中心化。为了实现这一点,代码必须用一种名为 Cairo 的 ZK 特定语言编写,并且不能在像 Optimistic Rollups 这样的 EVM 环境中运行。

永续掉期是一种类似于期货的衍生产品,旨在追踪标的资产的价格。它是一种合成资产。它利用定期“融资”计划将其价格与标的资产的现货价格挂钩。由 BitMEX 首次推出,基于经济学家Robert Shiller提出的永续期货,它们是当今加密货币中最受欢迎的衍生品类型。

它们是如何工作的?

期货合约是在未来以特定价格买卖资产的合约,永续合约只是使用基于价格指数的激励措施来跟踪资产的价格,无需实际履行合约或持有标的资产。

与任何期货合约一样,您可以持有多头或空头头寸。为了让您能够为工具定价,dYdX 显示了两个参考价格:

从多个交易所 API 汇总的指数价格,在链下进行管理,以防止更新延迟和滑点。

一个完全去中心化的预言机价格,使用多个链上预言机进行聚合。该价格用于计算保证金和清算的抵押品。

在 dYdX 上,每小时都会将多头和空头的价格与指数价格进行比较。因此,每隔一个小时,那些错误估计价格的人就会‘资助’对方。这本质上是一种强大的机制,可以使永续合约的价格与现货价格保持同步,因为任何差异对交易员来说都意味着套利机会。

像期货一样,这些工具可以通过杠杆进行交易。

这种机制最初是由Robert Shiller提出的,旨在提高非流动性市场的效率。由于 CEX 和现在的 DEX(如 dYdX)的交易量和速度,今天的永续市场比去中心化的现货市场更具流动性和活跃性。此外,由于这些是合成资产,因此交易量可能比标的资产的实际流通流动性所能提供的要多得多。这些期货的交易量基本上仅受未平仓合约的限制。因此,标的资产的参考价格实际上是由永续市场决定的,而不是今天的现货市场。

加密衍生品市场今年扭转了现货市场的交易量,这一趋势只会增加。

dYdX 在持仓量方面迅速攀升。dYdX目前只支持28个市场,而Binance提供90多个市场。

鉴于永续合约的复杂性,这不是一个普通散户交易者的市场。交叉保证金需要复杂的风险管理,而融资利率、利率和保费的细节使其成为专业人士的游戏。

dYdX 约有4.5万名存款人,其中大部分是专业交易员、机构交易员和做市商。与任何流动性市场一样,大部分交易量是由活跃的做市商推动的。

从这份月度快照可以看出,大部分成交量是由大约10家做市商推动的,占成交量的近90%。

DYDX代币

交易量的爆炸性增长不仅得益于第2层协议提供的高性能dYdX,还得益于DYDX代币的推出。

DYDX 代币由 dYdX 基金会推出,而不是 dYdX 交易所,后者是一家营利性公司。该公司正在努力将交易所的所有方面都去中心化,并将协议的完全控制权转移给基金会。

您可以通过抵押 USDC 在 DYDX 中获得奖励

dYdX 有一个流动资金池,社区认可的流动性提供者利用它在 dYdX 上做市。这些制造商从资金池中借款,如果他们的余额低于每个时期的分配额,他们必须归还这些资金。通过在这些池中质押 USDC,用户可以获得 DYDX。 dYdX 也有一个 USDC 安全池作为保险基金,它向抵押者提供 DYDX 代币。

您可以通过交易奖励赚取DYDX

交易奖励根据一个公式分配给所有交易者,该计划旨在提高第2层协议的使用率,增加流动性和活跃度。

您可以使用 DYDX 来管理 dYdX

DYDX 持有者有权提出修改协议的提案并对其进行投票。重要的提案已经通过,值得注意的是三箭资本CEO朱苏的提案。鉴于金融体系中不断增长的流动性,该提议旨在减少做市商的激励措施。最近,另一项允许恢复安全模块 DIP 3 的提案获得通过。第一个提案已经颁布,这表明 dYdX 上的代币持有者治理正在发挥作用。

dYdX 与永续协议

永续协议建立在 xDAI 侧链上,是另一种高性能、非托管的永续掉期交易协议。与 dYdX 的中央限价订单簿模型形成鲜明对比的是,永续协议利用了他们所谓的 vAMM——一种智能合约驱动的交易系统,不需要交易对手即可完成交易,就像 Uniswap 的 AMM。但与 Uniswap 不同的是,由于永续合约是合成的,因此不需要将标的资产保存在池中。 vAMM 的设计选择也意味着与 dYdX 不同,在执行交易时存在价格滑点,并且与 dYdX 相比吞吐量略低。然而,当交易对手被清算时,没有自动去杠杆化的优势。与 dYdX 类似,所有交易均以 USDC 结算,交易不收取 gas 费用。

本质上,dYdX 专注于性能和与中心化交易所的平价,而永续协议则专注于通过其 vAMM 保证流动性,而不依赖于做市商。这增加了永续协议的使用案例,例如私人市场。将 dYdX 与其进行比较主要是为了强调这样一个事实,即这是一个仍在探索中的大型设计空间,所涉及的众多选择和权衡可能会使项目走上不同的道路。到目前为止,这些设计选择似乎都偏向在交易量方面占主导地位的 dYdX。

dYdX的采用率和交易量正呈陡峭的上升曲线。要实现成为“最大”交易所的目标,他们还有很长的路要走,但肯定是有希望的。他们现在的重点是增加市场数量,同时保持对永续合约的高度关注,并完成向完全去中心化的过渡。

本文来自:比推

本文观点不代表LDNews立场,不承担法律责任,文章及观点也不构成任何投资意见。